Cos’è la TCM?

La TCM (Temporanea Caso Morte) è una polizza assicurativa che tutela i propri cari o soggetti designati in caso di decesso dell’assicurato prima della scadenza contrattuale.

A fronte del pagamento di un premio, la compagnia assicurativa si impegna a liquidare una somma stabilita ai beneficiari indicati nel contratto. La TCM può essere arricchita con coperture complementari, come quella che prevede un indennizzo aggiuntivo se il decesso avviene a seguito di un infortunio.

Questa assicurazione offre diverse modalità di copertura, che possono prevedere:

- Capitale assicurato costante: la somma liquidata rimane invariata per tutta la durata del contratto.

- Capitale decrescente: la somma diminuisce progressivamente nel tempo, tipicamente per coprire mutui o finanziamenti.

Come viene determinato il premio?

L’entità del premio è influenzata da vari fattori, tra cui:

- Età dell’assicurato: più l’età è avanzata, maggiore sarà il premio.

- Importo del capitale assicurato: un capitale più elevato comporta premi più alti.

- Condizioni di salute dell’assicurato e della sua famiglia: eventuali patologie possono incidere sul costo.

- Attività professionale e sportiva: lavori o sport rischiosi aumentano il premio.

- Abitudini e stile di vita: fattori come il fumo o altre abitudini possono avere un impatto.

Il premio può essere versato in modo flessibile:

- Rate annuali, semestrali o mensili, a seconda delle preferenze del contraente.

Quando la compagnia assicurativa potrebbe non liquidare?

La compagnia assicurativa potrebbe non erogare il capitale previsto in alcuni casi specifici:

- Controversie: in caso di dispute tra il contraente e la compagnia.

- Dichiarazioni false o incomplete: se il contraente ha fornito informazioni non veritiere sullo stato di salute o altri aspetti rilevanti in fase precontrattuale.

- Esclusioni o periodi di carenza: se non sono stati compresi o rispettati i termini contrattuali.

Durata della copertura

La durata della polizza viene stabilita dal contraente, nel rispetto dei limiti previsti dal contratto. Solitamente:

- Età massima di sottoscrizione: 70 anni.

- Età massima alla scadenza: 80 anni.

Perché sottoscrivere una TCM?

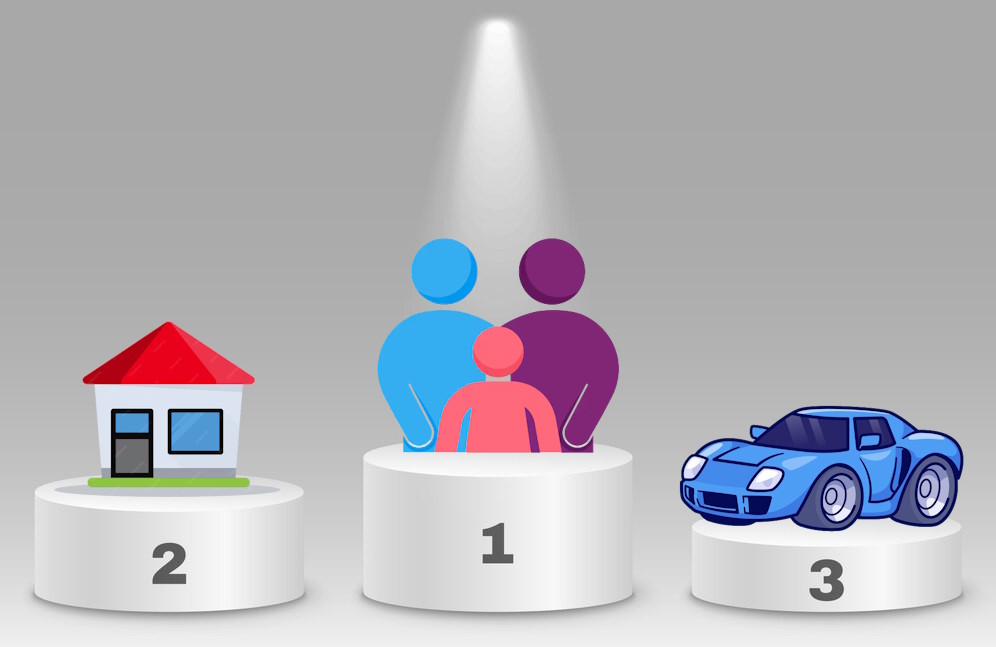

Possiedi un’auto, una casa e una famiglia. Se dovessi classificarli per importanza, probabilmente metteresti la famiglia al primo posto, seguita dalla casa e infine dall’auto. Ma se ti chiedessi quale di questi beni è assicurato, la risposta sarebbe quasi certamente solo l’auto.

È importante considerare di assicurare anche la famiglia, che rappresenta il bene più prezioso.

La polizza TCM può essere sottoscritta per:

- Proteggere la famiglia: un gesto di responsabilità per garantire sicurezza economica ai propri cari in caso di decesso.

- Tutela dell’azienda: per esempio, stipulando una polizza “key man” per salvaguardare l’attività imprenditoriale.

Quando è utile una TCM?

- Capofamiglia monoreddito: se i familiari dipendono economicamente dal contraente, la polizza offre loro un sostegno finanziario in caso di premorienza.

- Finanziamenti: garantisce il pagamento delle rate di un mutuo o prestito, evitando che ricadano sugli eredi.

Con la TCM, i beneficiari designati ricevono la somma pattuita nel contratto. Questi possono essere:

- Coniuge.

- Figli.

- Terze persone, anche non legate da vincoli di parentela.

Coperture complementari

Per una protezione più ampia, è possibile aggiungere una copertura complementare infortuni. Questa prevede:

- Liquidazione aumentata: capitale raddoppiato o triplicato se il decesso è dovuto a un infortunio.

Vantaggi fiscali

Un ulteriore beneficio della polizza TCM è la detraibilità fiscale.

- Si può detrarre dal reddito il 19% del premio pagato, fino a un massimo di 530 euro all’anno.

In sintesi, la TCM è uno strumento indispensabile per garantire sicurezza economica ai propri cari e affrontare con serenità gli imprevisti della vita. Scegliendo con cura il piano più adatto alle proprie esigenze, è possibile costruire una rete di protezione efficace per il futuro.